CAPM - Capital Asset Pricing Model

13-06-2018

Precio y Rentabilidad | Asumciones | Fórmula | Inconvenientes

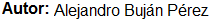

El Capital Asset Pricing Model, o CAPM (trad. lit. Modelo de Fijación de precios de activos de capital) es un modelo frecuentemente utilizado en la economía financiera. El modelo es utilizado para determinar la tasa de rentabilidad teóricamente requerida para un cierto activo, acción o proyecto, normalmente agregado a un portafolio adecuadamente diversificado y a través de estos datos obtener la rentabilidad y el riesgo de la cartera total.

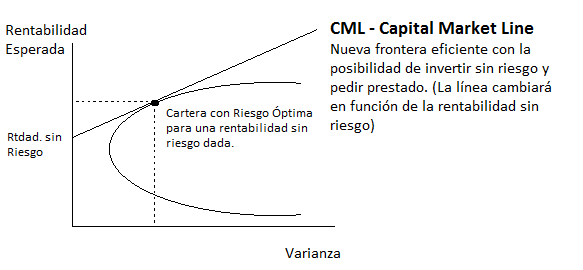

El modelo basa sus cálculos en la sensibilidad del activo al riesgo no-diversificable (conocido también como riesgo del mercado o riesgo sistémico, representado por el símbolo de beta (β), así como también el rentabilidad esperada del mercado y el rentabilidad esperado de un activa teoréticamente libre de riesgo.

El modelo fue introducido por Jack L. Treynor, William Sharpe, John Litner y Jan Mossin independientemente, basado en trabajos anteriores de Harry Markowitz sobre la diversificación y la Teoría Moderna de Carteras o Portafolios. Sharpe recibió el Premio Nobel de Economía (en conjunto con Markowitz y Merton Miller) por su contribución al campo de la economía financiera.

Pese a su uso inicial exclusivo a carteras de acciones cotizadas en bolsa, derivadas del modelo se emplean asiduamente para calcular la rentabilidad requerida por los accionistas para financiar proyectos de inversión diversos, añadiendo primas de riesgo en función del entorno, tamaño, tec.

Precio y Rentabilidad en el CAPM

Rentabilidad requerida para un activo específico en el CAPM

El CAPM calcula la tasa de rentabilidad apropiada y requerida para descontar los flujos de caja proyectados futuros que producirá un activo, dada la apreciación de riesgo que tiene ese activo. Betas mayores a 1 simbolizan que el activo tiene un riesgo mayor al promedio de todo el mercado; betas debajo de 1 indican un riesgo menor. Por lo tanto, un activo con un beta alta debe ser descontado a una mayor tasa, como medio para recompensar al inversionista por asumir el riesgo que el activo acarrea. Esto se basa en el principio que dice que los inversionistas, entre más riesgosa sea la inversión, requieren mayores rentabilidades.

Puesto que el beta refleja la sensibilidad específica al riesgo no diversificable del mercado, el mercado, como un todo, tiene un beta de 1. Puesto que es imposible calcular el rentabilidad esperado de todo el mercado, usualmente se utilizan índices, tales como el S&P 500 o el Dow Jones.

Precio de un activo en el CAPM

Una vez que el rentabilidad esperada, E(Ri), es calculada utilizando CAPM, los futuros flujos de caja que producirá ese activo pueden ser descontados descontados a su valor actual neto utilizando esta tasa, para poder así determinar el precio adecuado del activo o título valor.

En teoría, un activo es valorado correctamente cuando su precio de cotizaciónes es igual al valor calculado utilizando CAPM. Si el precio es mayor que la valuación obtenida, el activo está sobrevaluado, y viceversa.

Asumciones del CAPM

El modelo asume varios aspectos sobre los inversionistas y los mercados:

- Los inversores son adversos al riesgo y exigen mayores rentabilidades para inversiones arriesgadas.

- Puesto que los inversionistas pueden diversificar, éstos solamente se preocupan por el riesgo sistémico de cualquier activo.

- El mercado no ofrece ninguna recompensa por acarrear riesgos diversificables.

- Algunos portafolios son mejores que otros, pues devuelven mayores rentabilidades con menor riesgo.

- Si todos los inversionistas tienen el portafolio del mercado, cuando evalúan el riesgo de un activo específico, estarán interesados en la covariación de ese activo con el mercado en general. La implicación es que toda medida del riesgo sistémico de un activo debe ser interpretado en cómo varían con respecto al mercado. El beta provee una medida de este riesgo.

Inconvenientes del CAPM

- El modelo no explica adecuadamente la variación en los rentabilidades de los títulos valores. Estudios empíricos muestran que activos con bajos betas pueden ofrecer rentabilidades más altos de los que el modelo sugiere.

- El modelo asume que, dada una cierta tasa de rentabilidad esperado, los inversionistas prefieren el menor riesgo, y dado un cierto nivel de riesgo, preferirán los mayores rentabilidades asociados a ese riesgo. No contempla que hay algunos inversionistas que están dispuestos a aceptar menores rentabilidades por mayores riesgos, es decir, inversionistas que pagan por asumir riesgo.

- El modelo asume que todos los inversionistas tienen acceso a la misma información, y se ponen de acuerdo sobre el riesgo y el rentabilidad esperado para todos los activos.

- El portafolio del mercado consiste de todos los activos en todos los mercados, donde cada activo es ponderado por su capitalización de mercado. Esto asume que los inversionistas no tienen preferencias entre mercados y activos, y que escogen activos solamente en función de su perfil de riesgo-rentabilidad.

Ejercicios de Acciones mediante CAPM

Ejercicios sobre rentabilidad y riesgo de una cartera

contacto | publicidad | legal | Política de Cookies | About EF

Enciclopedia Financiera, acercando la economía