Modelo de Markowitz

25-10-2018

Originada por Harry Markowitz, autor de un artículo sobre selección de cartera publicado en 1952, la teoría moderna de la selección de cartera (modern portfolio theory) propone que el inversor debe abordar la cartera como un todo, estudiando las características de riesgo y rentabilidad global, en lugar de escoger valores individuales en virtud del rentabilidad esperada de cada valor en particular.

La teoría de selección de cartera toma en consideración el rentabilidad esperada a largo plazo y la volatilidad esperada en el corto plazo.

La volatilidad se trata como un factor de riesgo, y la cartera se conforma en virtud de la tolerancia al riesgo de cada inversor en particular, buscando el máximo nivel de rentabilidad disponible para el nivel de riesgo escogido.

Actualmente la teoría de las carteras se ha vuelto un tema mucho más interesante y necesario que nunca. Existen un gran número de oportunidades de inversión disponibles y la cuestión de cómo los inversionistas deberían de integrar sus carteras de inversión es una parte central de las finanzas. De hecho, este tema fue el que originó la teoría de la cartera desarrollada por Harry Markowitz en 1952.

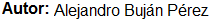

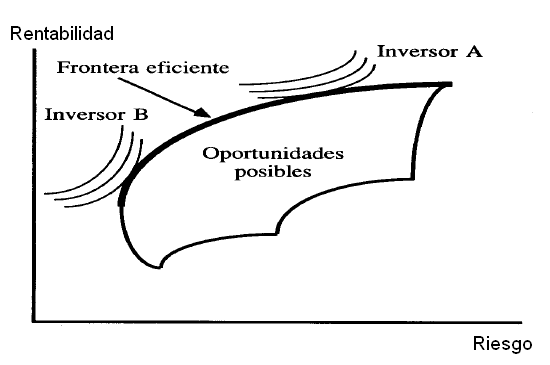

En su modelo, Markowitz, dice que los inversionistas tienen una conducta racional a la hora de seleccionar su cartera de inversión y por lo tanto siempre buscan obtener la máxima rentabilidad sin tener que asumir un alto nivel de riesgo. Nos muestra también, como hacer una cartera óptima disminuyendo el riesgo de manera que el rendimiento no se vea afectado.

A continuación vemos como de las combinaciones posibles de entre las inversiones existentes habrá algunas que formarán parte de la frontera eficiente, mientras que el resto u o freceran una rentabilidad peor que la óptima para esa rentabilidad esperada, o tendrá mayor riesgo que otra de las alternativas disponibles.

Para poder integrar una cartera de inversión equilibrada lo más importante es la diversificación ya que de esta forma se reduce la variación de los precios. La idea de la cartera es, entonces, diversificar las inversiones en diferentes mercados y plazos para así disminuir las fluctuaciones en la rentabilidad total de la cartera y por lo tanto también del riesgo. A continuación

Ejercicios del Modelo de Markowitz Ejercicios sobre rentabilidad y riesgo de una cartera

contacto | publicidad | legal | Política de Cookies | About EF

Enciclopedia Financiera, acercando la economía