5. 11. Paridad Call-Put

01-06-2017

Por paridad put-call entendemos una relación extremadamente importante que se da entre las primas de una call y una put europeas con el mismo vencimiento y precio de ejercicio. De nuevo, la existencia de dividendos va a condicionar dicha relación

CASO 1. El subyacente no paga dividendos.

- c: prima de la call europea

- p: prima de la put europea

- K: precio de ejercicio

- S: precio del subyacente

- r: tipo de interés anual, capitalización compuesta.

La idea detrás de esta relación es, de nuevo, un argumento de no arbitraje (19) : si podemos encontrar dos carteras que dan los mismos pagos , entonces ambas carteras deben tener el mismo valor . Si no fuese así, podríamos obtener un beneficio sin arriesgar nada de nuestro capital: compraríamos la cartera que es relativamente "barata", y venderíamos la cartera que es relativamente más "cara"

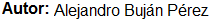

Consideremos las siguientes dos carteras. Llamemos S a la cotización del subyacente en la compra del contrato, ST a la cotización del subyacente en el vencimiento, c a la prima de la call europea, p a la prima de la put europea, r al tipo de interés vigente, (T-t) al tiempo hasta vencimiento, y K al precio de ejercicio. El ejemplo numérico se refiere al BBVA, con un interés del 10% anual, y vencimiento de 1 año:

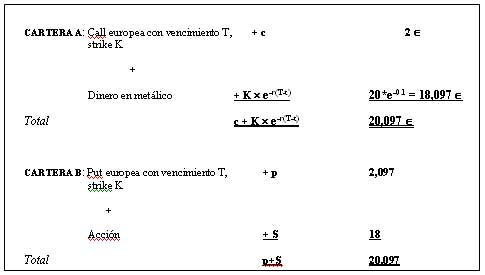

En el vencimiento, los pagos de cada cartera dependerán de la evolución del precio del subyacente, ya que es lo que determina tanto el valor del título como el ejercicio de las opciones: la call se ejerce si S T >K y la put si S T <K:

Como ambas carteras dan a vencimiento los mismos pagos en las mismas circunstancias, las dos tienen que valer lo mismo en el momento de su adquisición.

CASO 2. El subyacente paga dividendos.

Con dividendos, la relación se sigue manteniendo. Las carteras que habría que comparar en este caso son las mismas que las que hemos visto para el caso sin dividendos, pero teniendo en cuenta que la CARTERA A consistiría en una call y una cantidad en metálico que incluiría los dividendos. Es decir, si esperamos que el título subyacente reparta un dividendo D durante la vida de la opción, la cantidad a mantener en metálico sería  . De esta manera, la paridad put - call viene determinada por la expresión:

. De esta manera, la paridad put - call viene determinada por la expresión:

contacto | publicidad | legal | Política de Cookies | About EF

Enciclopedia Financiera, acercando la economía